ばっちり対策!インボイス

インボイス制度とは?

インボイス制度とは、消費税の仕入税額控除の方式の一つで、課税事業者が発行するインボイスに記載された税額のみを仕入税額控除することができる制度のことです。

【インボイス(適格請求書)】

(売り手が買い手に正確な適用税率や消費税額等を伝えるために発行する請求書・納品書などのこと)

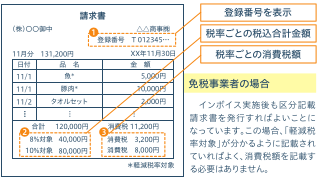

計算や帳票・請求書の書き方は?

これまで使ってきた請求書や領収書に、

「①インボイスの登録番号」

「②税率ごとに分けて合計した対価の金額

および適用税率」

「③税率ごとに分けた消費税額」

を記載します。

知っていますか?

1万円未満の仕入・経費は

インボイス不要(少額特例)

基準期間の課税売上高が1億円未満の場合、税込1万円未満の仕入れ・経費は、インボイスがなくても帳簿のみで仕入税額控除できます(2029年9月30日まで)。

インボイス登録で消費税申告が必要に!?

インボイス発行事業者になると、消費税の申告・納税の義務が発生します。特にこれまで免税事業者だった方は、新たな税金を負担することになります。

消費税負担を軽減したい・・・

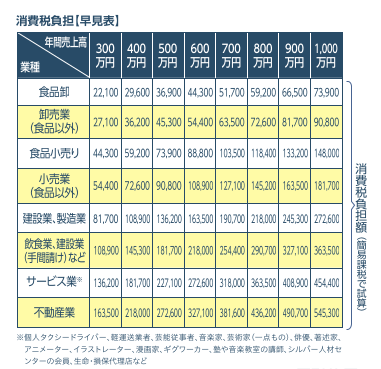

「2割特例」の活用を

納める消費税額が売り上げの消費税の2割になる特例(2026年9月までの時限措置)が活用できます。消費税の申告書にチェックするだけで適用されます。

「簡易課税制度」の選択は届け出を

課税売上が5千万円以下の事業者が2029年9月までの属する課税期間で簡易課税制度を選択する場合は、その課税期間中に『簡易課税制度選択届出書』を提出すれば、その課税期間から適用されます(免税事業者が登録した場合の経過措置)。課税売上が分かれば消費税の申告ができ、インボイスをもらう必要がないため、実務負担が軽減されます。

「インボイスがないと10%値引きする」と言われた

登録は任意。「免税事業者いじめ」は許されません

全商連は財務省・国税庁への要請(2022年6月17日)で、「一方的な値引き要請は優越的地位の乱用に当たるか」とただしました。財務省は、公正取引委員会の「考え方」(QRコード)を示して「独占禁止法上問題となるおそれがある。よく話し合ってほしい」と回答しています。

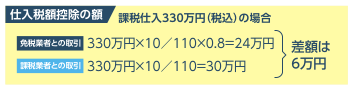

「8割控除」知らせ、取引先と話し合おう

課税業者が免税業者と取引した場合でも、支払った額の8割分の消費税額は仕入税額控除できます(2026年9月まで)。「10%分の値引き」を通知された時は「8割控除」を知らせ、話し合いましょう。

インボイスの影響は家庭にも

インボイスで

電気代も値上げ?

インボイスの実施が電気代の値上げにつながることが国会で問題になりました。

太陽光発電などを行う個人が固定価格買い取り制度(FIT)を使って電力会社に売電している場合、売電する個人からインボイスをもらえない電力会社は消費税負担が増えることになります。その影響額は年間580億円に上ります。

経済産業省は増える電力会社の負担額を「賦課金」として電気代に上乗せすることを認めています。